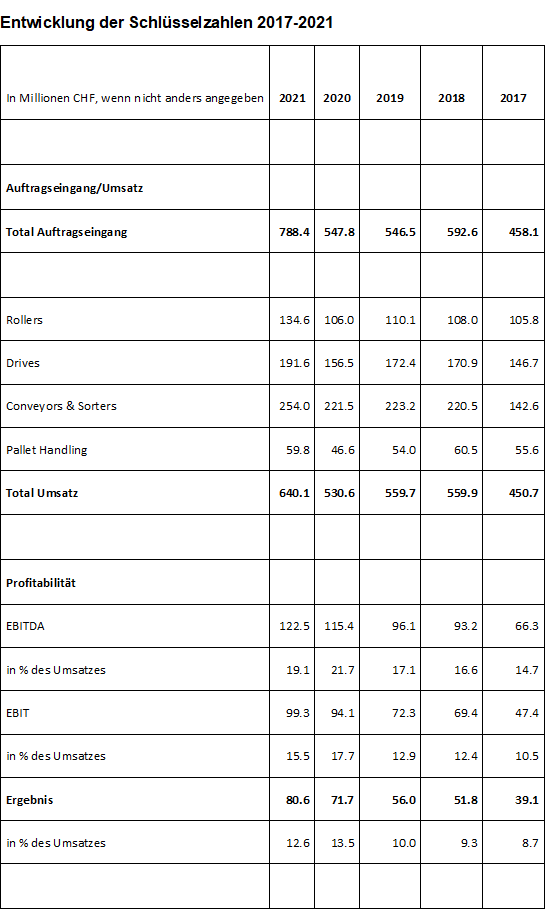

Rekord in Auftragseingang, Umsatz und EBIT

Interroll hat in einem dynamischen, aber auch herausfordernden Jahr den Umsatz deutlich auf CHF 640.1 Mio. gesteigert (+20.6% zum Vorjahr). Der Auftragseingang kletterte signifikant auf CHF 788.4 Mio. (+43.9% zum Vorjahr). Der Reingewinn stieg abermals kräftig um 12.3% auf CHF 80.6 Mio. (Vorjahr: CHF 71.7 Mio.). Die Gruppe blickt vorsichtig zuversichtlich ins Jahr 2022.

Währungsschwankungen hatten im Berichtsjahr einen geringeren Effekt. In lokalen Währungen verzeichnete der Umsatz einen Anstieg von +21.0% und der Auftragseingang ein Plus von 44.2%.

Wachstum in allen Produktgruppen

In 2021 entwickelten sich alle Produktgruppen über Vorjahr und Interroll stellte Rekordmengen an Förderrollen her. Der konsolidierte Umsatz in der Produktgruppe «Rollers» lag mit CHF 134.6 Mio. um 27.0% über dem Vorjahreszeitraum von CHF 106.0 Mio. Der konsolidierte Auftragseingang stieg mit einem Plus von 45.4% auf CHF 156.2 Mio. und lag somit deutlich über dem Vorjahresniveau von CHF 107.4 Mio.

Der konsolidierte Umsatz der Produktgruppe «Drives» lag im Geschäftsjahr 2021 bei CHF 191.6 Mio. und damit um +22.4% über dem Vorjahreszeitraum (CHF 156.5 Mio.). Der konsolidierte Auftragseingang stieg um +55.2% auf CHF 244.8 Mio. gegenüber CHF 157.7 Mio. im Vorjahr.

Die Produktgruppe «Conveyors & Sorters» erzielte innerhalb des Geschäftsjahres 2021 einen konsolidierten Umsatz in Höhe von CHF 254.0 Mio., der damit um +14.7% über dem Vorjahr (CHF 221.5 Mio.) lag. Der Auftragseingang lag mit CHF 315.9 Mio. um +35.7% über dem Niveau des Vorjahreszeitraums (CHF 232.8 Mio.).

Im Berichtsjahr stellte Interroll in der Produktgruppe «Pallet Handling» eine Zunahme beim konsolidierten Umsatz um +28.3% auf CHF 59.8 Mio. fest (Vorjahr: CHF 46.6 Mio.). Der konsolidierte Auftragseingang stieg um +43.2% auf CHF 71.5 Mio. (Vorjahr: CHF 49.9 Mio.).

Wachstum mit unterschiedlicher Geschwindigkeit in den Regionen

Der Nettoumsatz in der Region EMEA (Europa, Mittlerer Osten, Afrika) lag bei CHF 334.4 Mio. und damit um 16.5% über Vorjahr (CHF 287.0 Mio.). Der Auftragseingang stieg signifikant um 38.9% gegenüber dem Vorjahr (CHF 299.9 Mio.) und erreichte CHF 416.7 Mio. Im Produktgeschäft konnte die Region dabei besondere Steigerungen erzielen. So wuchsen beim Auftragseingang RollerDrive um 92.5%, Rollers um 50.6% und Trommelmotoren um 28.9%.

Mit einem Anteil von 52% am Gesamtumsatz von Interroll bleibt EMEA nach wie vor die wirtschaftlich bedeutsamste Region innerhalb der Gruppe. Die Anforderungen an Lieferanten in der internen Logistik sind hoch. Sie erfordern neben engen Kundenbeziehungen, Branchenwissen und technischer Lösungskompetenz innovative Antworten auf steigende Komplexität und neue Markttrends. Ein neues Werk in Mosbach (Deutschland) wurde Mitte des Jahres in Betrieb genommen. Ebenfalls wurde die Erweiterung der Kapazitäten am Standort Baal (Deutschland) für 2022 bekannt gegeben. Somit stehen Kapazitäten für Interrolls künftiges Wachstum in der Region EMEA bereit.

Der Umsatz in Nord- und Südamerika lag bei CHF 212.8 Mio. und damit um 34.6% höher als im Vorjahr (CHF 158.1 Mio.). Mit einem Wachstum von 57.9% beim Auftragseingang auf CHF 261.5 Mio. (Vorjahr: CHF 165.6 Mio.) waren starke Impulse spürbar. Vor allem bei Sortern (+65.4%) gab es nochmalig eine deutliche Steigerung im Auftragseingang, die auch Bestellungen für den neuen innovativen High-Performance Crossbelt Sorter (HPCS) umfassen. Darunter waren auch zwei Grossaufträge von einer führenden E-Commerce- Plattform in Nordamerika sowie von einem grossen Modeunternehmen. Die Aufträge umfassen die Lieferung von horizontalen und vertikalen Quergurtsorterlösungen für insgesamt fünf Standorte und haben ein Volumen im unteren zweistelligen Millionenbereich in Schweizer Franken. Bei der Nachfrage nach der Modular Conveyor Platform (MCP) war ein sehr erfreuliches Wachstum zu verzeichnen (+98.1%).

Der Umsatz von Interroll in der Region Asien-Pazifik wuchs um 8.6% auf CHF 92.9 Mio. (Vorjahr: CHF 85.5 Mio.). Der Auftragseingang stieg stark um 33.8% auf CHF 110.2 Mio. (Vorjahr: CHF 82.3 Mio.). RollerDrive konnten in der Region einen sehr erfreulichen Anstieg im Auftragseingang verzeichnen (+80.0%). Die Nachfrage nach der Modular Conveyor Platform (MCP) stieg ebenfalls deutlich (+18.2%). Wie schon in den vergangenen Jahren war China der wichtigste Markt für Interroll in der Region. Sehr positive Impulse kamen insbesondere aus Australien und Südkorea, wo Interroll einen starken Anstieg des Umsatzes verzeichnen konnte. Aus Südkorea erhielt Interroll im Dezember 2021 einen Grossauftrag im niedrigen zweistelligen Millionenbereich für die Lieferung der Modular Conveyor Platform (MCP) an ein E-Commerce-Unternehmen. Das Projekt, ein Folgeauftrag früherer Grossaufträge, soll bis Ende Juni 2022 abgeschlossen sein.

Die Region profitiert zunehmend von der Globalisierung der Interroll Gruppe sowie dem Ausbau und der Modernisierung eigener Produktionsstätten vor Ort. Ein eigenes, neues Werk in Suzhou (China) befindet sich im Bau. Die Inbetriebnahme ist für Mitte 2022 vorgesehen. Die Produktionskapazitäten für die Region Asien-Pazifik werden dadurch nochmals deutlich steigen.

Rekordergebnis

Der EBITDA konnte mit CHF 122.5 Mio. (Vorjahr: CHF 115.4 Mio.) erneut gesteigert werden. Die EBITDA-Marge sank auf 19.1% (Vorjahr: 21.7%). Der Gewinn vor Zinsen und Steuern (EBIT) erreichte CHF 99.3 Mio. (+5.6% über Vorjahr mit CHF 94.1 Mio.). Der Reingewinn stieg abermals kräftig um 12.3% auf CHF 80.6 Mio. (Vorjahr: CHF 71.7 Mio.). Die Reingewinn-Marge erreichte 12.6% (Vorjahr: 13.5%). Der betriebliche Cash Flow reduzierte sich auf CHF 47.3 Mio. (Vorjahr: CHF 122.9 Mio.). Dazu trug massgeblich die Unsicherheit bei den Lieferketten sowie der Materialverfügbarkeit und der damit einhergehenden Lagerhaltung bei.

Solide Bilanzleistung

Die Bilanzsumme wuchs zum 31. Dezember 2021 auf CHF 538.5 Mio. an und lag damit 14.9% über dem Vorjahr 2020 (CHF 468.8 Mio.). Das Eigenkapital erhöhte sich auf CHF 345.4 Mio., die Eigenkapitalquote betrug 64.1% (Ende 2020: 66.5%). Die Nettofinanzguthaben sanken um 50.0% auf CHF 46.1 Mio. (Vorjahr: CHF 92.2 Mio.). Aufgrund der unsicheren Lieferketten mussten Vorräte aufgebaut werden und damit sank der betriebliche Cash Flow um 61.5% von CHF 122.9 Mio. (Vorjahr) auf CHF 47.3 Mio. In der Folge sank auch der freie Cash Flow im Berichtsjahr auf CHF -0.8 Mio. (Vorjahr: CHF 74.0 Mio.). Die Bruttoinvestitionen umfassten CHF 51.1 Mio. (Vorjahr: CHF 51.3 Mio.). Diese beinhalten unter anderem die Fertigstellung des Werks in Mosbach, Deutschland, wie auch der Baufortschritt beim neuen Werk in Suzhou, China, das im dritten Quartal 2022 in Betrieb gehen soll.

Innovation

Mit der Markteinführung eines neuen Fallklappensorters, dem Split Tray Sorter MT015S, hat Interroll sein Erfolgsprogramm von automatischen Sortierlösungen im März 2021 um ein System für eine Vielzahl von potenziellen Anwendern im Basissegment ergänzt. Die Produktneuheit erleichtert Unternehmen den Einstieg in den E-Commerce oder kann als flexible Ergänzung bestehender Sortierlösungen eingesetzt werden – etwa in der Modebranche, der Pharmaindustrie oder bei Paketdienstleistern.

Mit dem im Juni 2021 eingeführten neuen Vertical Crossbelt Sorter MX018V, der den bisherigen vertikalen Quergurtsorter ST6130 ablösen wird, wurde die Fördergeschwindigkeit der Stückgüter auf bis zu 1.8 m/s gegenüber 1.6 m/s gesteigert. Mit dem neuen Smart Pallet Mover (SPM) hat Interroll eine bereits zweifach ausgezeichnete Lösung auf den Markt gebracht, die als flexibles und modulares Palletten-Managementsystem bedarfsgerecht an unterschiedlichste Anforderungen beim Materialfluss in Industrieunternehmen angepasst werden kann.

Positive Kursentwicklung der Interroll Aktie und erneut erhöhter Dividendenvorschlag

Mit dem Schlusskurs von CHF 4’105.00 am 30. Dezember 2021 lag die Interroll Aktie um 52.3% über dem Jahresendkurs 2020 (CHF 2’695.00). Damit entwickelte sich die Interroll Aktie erneut deutlich besser als die Schweizer Indizes. Die Börsenkapitalisierung der Gruppe übertraf damit CHF 3.3 Mrd. Der Generalversammlung am 13. Mai 2022 wird eine Dividende von CHF 31.00 pro Aktie vorgeschlagen (+14.8%; Vorjahr: CHF 27.00 pro Aktie).

Ausblick: Trotz gemischter kurzfristiger Signale vorsichtig optimistisch

Die Gruppe ist positiv in das Geschäftsjahr 2022 gestartet. Wichtige Kernmärkte, wie etwa Deutschland, leiden zwar noch immer unter den Auswirkungen der Covid-19-Pandemie und der weltweiten Lieferkettenproblematik. Dennoch bleibt die mittelfristige Marktnachfrage nach Interroll-Lösungen überproportional stark und die nachhaltige Expansion von Interroll im Markt geht mit der Notwendigkeit einher, die Kapazitäten zu erweitern. Darüber hinaus setzt Interroll auf eine erweiterte Technologieplattform, die 2022 um neue Lösungen für das Basissegment und einer neuen Generation an Gurtkurven ergänzt wird. Obwohl Interroll nur einen sehr geringfügigen Umsatzanteil in Russland und der Ukraine erzielt, haben sich die Risiken mit dem Krieg erhöht und die Konsequenzen für die Weltwirtschaft und die Intra-Logistik sind zum jetzigen Zeitpunkt nicht abschätzbar.

“Interroll setzt seinen Wachstumskurs konsequent fort: In 2022 werden wir sehr innovative und nachhaltige Lösungen auf den Markt bringen”, erklärt Ingo Steinkrüger, CEO der weltweiten Interroll Gruppe. “Neben unserem weiteren Kapazitätsausbau investieren wir in die Digitalisierung und in noch nachhaltigere Materialflusslösungen.”

Quelle: www.interroll.com

Schlagwörter: Interroll